登録文化財の経済的な最大のメリットは相続税に対するものです。

相続税の申告に当たって、登録文化財であることを申告した上で、そのために相続財産の評価額を控除する計算をします。税務署がその申告に対して可否を判断するには数年はかかるそうですので、申告通りでなかった場合、考え方の相違がある場合には協議の上、追徴がおきることも想定しておきましょう。

登録文化財の相続に明るい税理士を探すことは難しいですが、文化財保護法の趣旨をうまく説明することで控除を受ける評価額のベースになる特に土地の範囲が登録建物の底地に限定されるか、屋敷の敷地全体に及ぶかが判断の分かれるところのようです。

くれぐれも自動的に相続評価額を控除してくれるわけではありませんので、申告し忘れないようにしましょう。

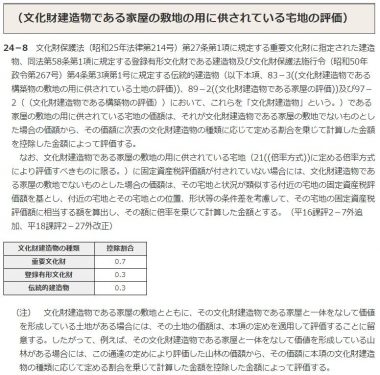

(文化財建造物である家屋の敷地の用に供されている宅地の評価)

24-8 文化財保護法(昭和25年法律第214号)第27条第1項に規定する重要文化財に指定された建造物、同法第58条第1項に規定する登録有形文化財である建造物及び文化財保護法施行令(昭和50年政令第267号)第4条第3項第1号に規定する伝統的建造物(以下本項、83-3((文化財建造物である構築物の敷地の用に供されている土地の評価))、89-2((文化財建造物である家屋の評価))及び97-2((文化財建造物である構築物の評価))において、これらを「文化財建造物」という。)である家屋の敷地の用に供されている宅地の価額は、それが文化財建造物である家屋の敷地でないものとした場合の価額から、その価額に次表の文化財建造物の種類に応じて定める割合を乗じて計算した金額を控除した金額によって評価する。

なお、文化財建造物である家屋の敷地の用に供されている宅地(21((倍率方式))に定める倍率方式により評価すべきものに限る。)に固定資産税評価額が付されていない場合には、文化財建造物である家屋の敷地でないものとした場合の価額は、その宅地と状況が類似する付近の宅地の固定資産税評価額を基とし、付近の宅地とその宅地との位置、形状等の条件差を考慮して、その宅地の固定資産税評価額に相当する額を算出し、その額に倍率を乗じて計算した金額とする。(平16課評2-7外追加、平18課評2-27外改正)文化財建造物の種類による控除割合

重要文化財 0.7

登録有形文化財 0.3

伝統的建造物 0.3(注) 文化財建造物である家屋の敷地とともに、その文化財建造物である家屋と一体をなして価値を形成している土地がある場合には、その土地の価額は、本項の定めを適用して評価することに留意する。したがって、例えば、その文化財建造物である家屋と一体をなして価値を形成している山林がある場合には、この通達の定めにより評価した山林の価額から、その価額に本項の文化財建造物の種類に応じて定める割合を乗じて計算した金額を控除した金額によって評価する。

参考HP国税庁「文化財建造物である家屋の敷地の用に供されている宅地の評価」>>

国税庁

文化財建造物である家屋の評価>>

歴史的風致形成建造物である家屋及びその敷地の評価>>

景観重要建造物である家屋及びその敷地の評価>>

図解・表解 相続税申告書の記載チェックポイント – 2019/1/12

天池 健治 (著), 中山 眞美 (著)

相続税申告書の記載手順・各表間のつながりをわかりやすく図表化した好評の手引書。2018年度税制改正で創設された事業承継時の相続税納税猶予の特例制度も解説。